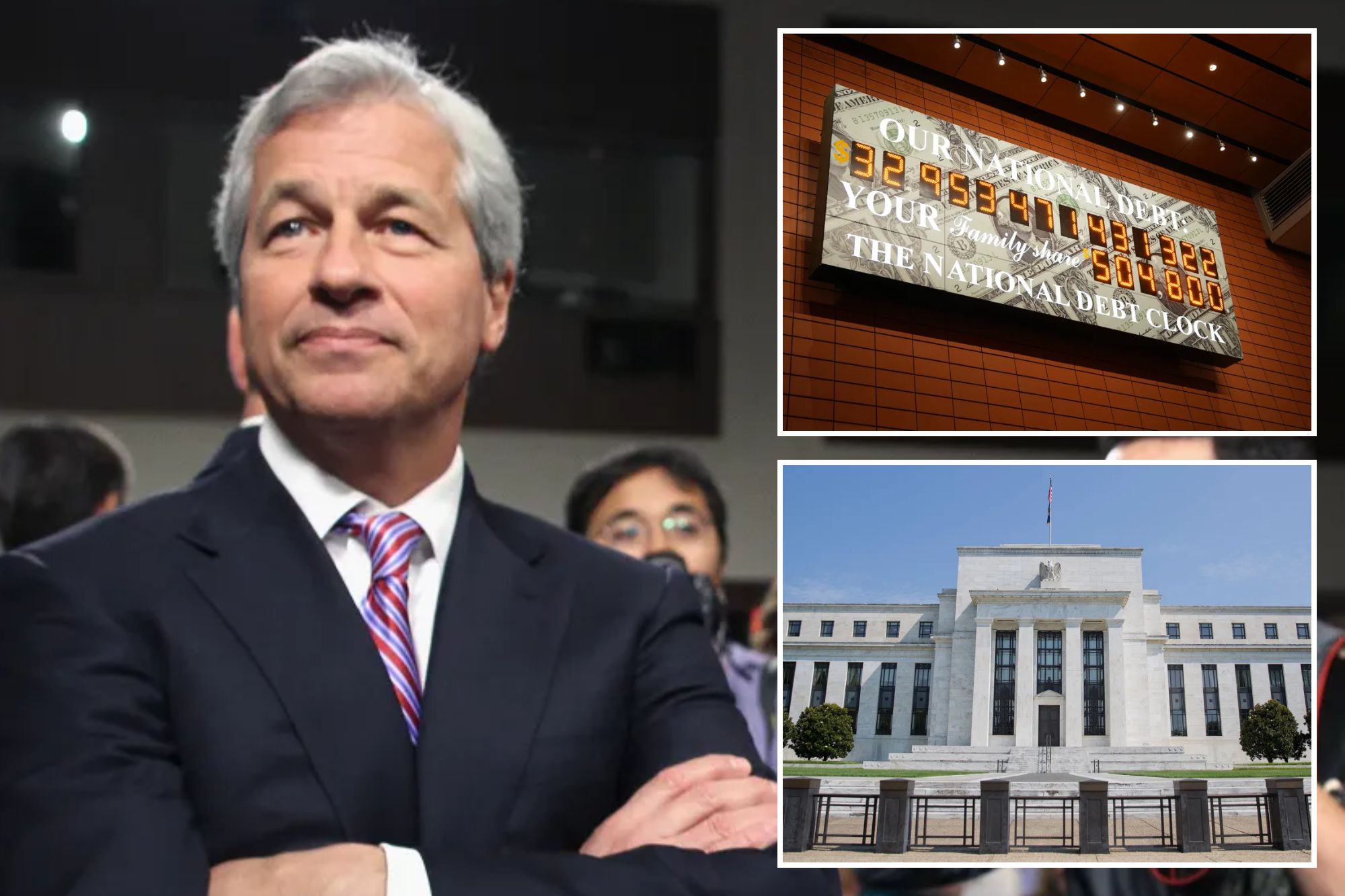

El jefe de JPMorgan Chase, Jamie Dimon, advirtió que las tasas de interés estadounidenses podrían aumentar a más del 8% en los próximos años a medida que la deuda récord de Estados Unidos y los conflictos internacionales en curso complican la lucha para frenar la inflación.

“El enorme gasto fiscal, los billones que se necesitan cada año para la economía verde, la remilitarización del mundo y la reestructuración del comercio global son todos factores inflacionarios”, escribió Dimon en su carta anual a los accionistas de JPMorgan publicado el lunes.

Aunque Dimon dijo a los inversores que espera que la Reserva Federal evite el llamado “aterrizaje suave” (al enfriar la inflación sin desencadenar una recesión), también está preparado para un resultado más preocupante.

“Estos mercados parecen estar descontando entre un 70% y un 80% de posibilidades de un aterrizaje suave”, escribió Dimon en su carta, de la que informó anteriormente El periodico de Wall Street. “Creo que las probabilidades son mucho menores que eso”.

“Económicamente, el peor escenario sería la estanflación”, que haría que la economía permaneciera estancada y “no sólo traería tasas de interés más altas sino también mayores pérdidas crediticias, menores volúmenes de negocios y mercados más difíciles”, agregó.

Aún así, Dimon dijo que JPMorgan –el banco más grande de Estados Unidos por tamaño de activos– “seguiría funcionando al menos bien”, y señaló el récord del gigante de Wall Street de casi 50 mil millones de dólares en ganancias el año pasado.

A pesar de un fuerte aumento de las tasas de interés en los últimos años, la Reserva Federal ni siquiera ha podido reducir la inflación por debajo del 3%.

En un cambio respecto de las declaraciones anteriores de las autoridades de que habría tres recortes de las tasas de interés este año, la gobernadora de la Fed, Michelle Bowman, dijo el viernes que las tasas de interés podrían incluso subir.

“Si bien no es mi perspectiva base, sigo viendo el riesgo de que en una futura reunión necesitemos aumentar aún más la tasa de política si el progreso en materia de inflación se estanca o incluso se revierte”, dijo Bowman en comentarios preparados para un grupo de observadores de la Reserva Federal. en Nueva York el viernes.

“Reducir nuestra tasa de política demasiado pronto o demasiado rápido podría resultar en un repunte de la inflación, lo que requeriría nuevos aumentos futuros de la tasa de política para devolver la inflación al 2% en el largo plazo”, agregó, según CNBC.

Según el último Índice de Precios al Consumidor (que sigue los cambios en los costos de los bienes y servicios cotidianos), la inflación aumentó un 3,2% en febrero, otra cifra obstinadamente alta que no inspira recortes en las tasas de interés.

Los precios al consumidor no han caído año tras año desde que comenzó el mandato del presidente Biden en enero de 2021.

Lo más cerca que ha estado la economía de una disminución anual desde que Biden asumió el cargo fue en julio de 2022, cuando la tasa de inflación se mantuvo “sin cambios”, en un altísimo 8,5%.

En general, los precios han subido un asombroso 19% desde diciembre de 2020, el mes antes de que Biden llegara a la Casa Blanca, a pesar de la agenda Bidenómica del presidente, que según él consistentemente funciona para “reducir el déficit (del gobierno)”.

Sin embargo, los datos del Tesoro muestran que los números rojos superaron los 1,7 billones de dólares en 2023, una suma que casi se duplicó en el transcurso del año pasado.

Dimon también ha hecho sonar la alarma de que es necesario abordar la deuda estadounidense antes de que desemboque en una crisis.

“Es un precipicio, lo vemos”, dijo Dimon a Fox en enero. “Faltan unos 10 años y vamos a 60 millas por hora (hacia allí)”.

Hoy en día, la relación deuda/PIB está por encima del 100% (123% para ser exactos, según el Fondo Monetario Internacional) y se proyecta que alcance el 130% para 2035.

El multimillonario de los fondos de cobertura Ken Griffin criticó la creciente deuda del gobierno estadounidense en su propia carta a los accionistas la semana pasada, donde advirtió que las generaciones futuras enfrentarán consecuencias nefastas si Estados Unidos se hunde más en el agujero.

“La creciente deuda pública estadounidense es una preocupación creciente que no puede pasarse por alto”, escribió Griffin, fundador y director ejecutivo de Citadel, en su Carta para inversores de fin de año 2023 lanzado el pasado lunes. “Debemos dejar de pedir prestado a expensas de las generaciones futuras”.

Históricamente, los aumentos de la deuda nacional (que actualmente ronda los 34,58 billones de dólares) están impulsados por las altas tasas de desempleo, además de la disminución de los ingresos fiscales y el aumento del gasto gubernamental en programas de estímulo que conllevan.

“Es irresponsable que el gobierno de Estados Unidos incurra en un déficit del 6,4% cuando el desempleo ronda el 3,75%”, escribió.